In diesem Jahr wird die Geldpolitik der Notenbanken der Welt erstmals seit dem Fall des Eisernen Vorhangs auseinanderlaufen. Amerika geht wohl vom Gas, Euro-Europa tritt voll durch. Die einen stoppen QE, die anderen fangen erst richtig damit an.

Wenn es denn so kommt, denn das amerikanische Wirtschaftswachstumsgerede ist unserer Auffassung nach nichts als ein Potemkin’sches Dorf. Wie auch immer: Die Schweizer wollen nicht „Spielball der Götter“ Dollar und Euro werden. Sie wollen aus ihrem Franken keine Weichwährung machen, da sie wissen, sie verdanken ihren Wohlstand auch ihrer harten Währung. Es ist kein Zufall, daß die Schweizer den Deutschen seit der Einführung des Euro in der Wohlstandsentwicklung davongeeilt sind.

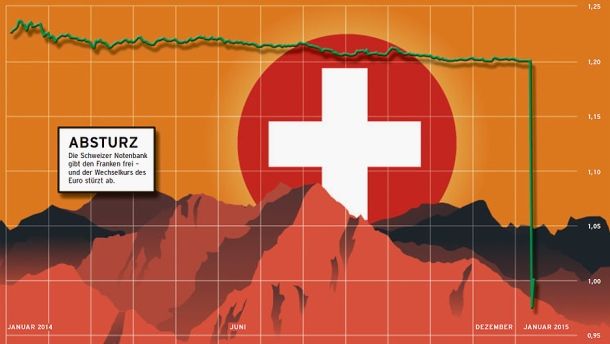

In Deutschland werden derzeit politisch und medial immer nur die Vorteile eines schwachen Euro betont, die Exportwirschaft frohlockt über das Strohfeuer, das von der SNB Entscheidung angefacht worden ist. Aber die Vorteile eines starken Euro für Deutschland kann erahnen, wer sich bewußt macht, daß der rohstoffarme Exportweltmeister zugleich zweitgrößtes Importland der Erde ist.

In der Vergangenheit wirkten die ständigen Aufwertungen der D-Mark wie eine Produktivitätspeitsche, die Unternehmen zu noch mehr Innovation und Effizienz trieb. Das war zwar unbequem, im Ergebnis aber erfolgreich, weil dadurch die Wettbewerbsfähigkeit der deutschen Wirtschaft fortlaufend stieg.

Das Beschwören von Deflationsgefahr durch die Zentralbank ist kein überzeugendes Argument. Von einem dauerhaften Preisrückgang im Euroraum kann nämlich keine Rede sein, die Kerninflation (ohne Öl) beträgt +0,7%.

Nun ist man in einen Abwertungswettlauf eingestiegen. Abwertungswettkämpfe führen im Regelfall zu Wirtschaftskrisen, weil alles aus den haltgebenden Rahmen herausfällt.

Die Schweiz war intelligent genug, aus diesem Spiel auszusteigen.

Und das mit einem weiteren gutem Grund:

Am Rande der offiziellen Eröffnung des WEF im Januar 2015 trafen Bundespräsidentin Simonetta Sommaruga, Finanzministerin Eveline Widmer-Schlumpf und Innenminister Alain Berset den chinesischen Ministerpräsidenten Li Keqiang. Im Zentrum der Gespräche stand die Zusammenarbeit im Wirtschafts- und Finanzbereich.

Dabei ging es auch darum, die Schweiz als zentralen Handelsplatz für Geschäfte mit der chinesischen Währung Renminbi zu etablieren. China wolle die Internationalisierung seiner Währung, die eine stetig wachsende Bedeutung erlange, rasch vorantreiben, sagte Li in seiner Eröffnungsrede am WEF. Die Departemente der drei beteiligten Bundesräte ließen im Anschluss an das Treffen verlauten, die Schweiz habe großes Interesse, an dieser Entwicklung teilzunehmen. Der Bundesrat heiße chinesische Banken in der Schweiz willkommen und begrüße die weit fortgeschrittenen Anstrengungen für deren Ansiedlung.

Die bilateralen Gespräche verliefen offenbar erfolgreich, denn die Schweizerische Nationalbank (SNB) und die chinesische Notenbank People’s Bank of China (PBC) haben zeitgleich ein Memorandum of Understanding unterzeichnet, welches die Schaffung eines Renminbi-Clearings in der Schweiz vorsieht. Zudem will die PBC institutionellen Schweizer Investoren im Rahmen einer Quote von 50 Mrd. Renminbi (rund 7 Mrd. Fr.) ermöglichen, einfacher und direkter in China zu investieren. Damit steht die Schweiz im internationalen Vergleich gut da. Das Volumen kann ja auch noch erweitert werden.

Die Vereinbarung fördert die Verwendung des Renminbi bei grenzüberschreitenden Geschäften von Unternehmen und Finanzinstituten und erleichtert bilaterale Handelsgeschäfte und Investitionen.

Bereits im Juli 2014 unterzeichneten die SNB und die PBC ein Renminbi-Swap-Abkommen mit einem Maximalbetrag von 150 Mrd. Renminbi (21 Mrd. Fr.), und die PBC gewährte der SNB eine Investitionsquote für den chinesischen Interbankenmarkt in der Höhe von 15 Mrd. Renminbi (gut 2 Mrd. Fr.).

Und was hat das mit der Abkoppelung des Schweizer Franken von der Weichwährung Euro zu tun?

China macht dem US-Dollar als ernstzunehmende Weltleitwährung Konkurrenz und wird den Dollar ablösen. Wer will, daß in seiner Währung internationale Geschäfte getätigt werden, darf der Welt keine Weichwährung anbieten. Kapriolen wie Euro und Yen darf sich der Renmimbi daher nicht erlauben. Der Schweizer Franken aber eben auch nicht, wenn er an der Seite Chinas den Weg begeliten will, den Renmimbi zur Weltleitwährung zu machen.

Im Renmimbi sieht die Schweiz die Zukunft, nicht mehr im Euro. Und der Dollar wird solange mit freundlichem Augenaufschlag bedacht, wie es unumgänglich notwendig ist.

So sieht Realpolitik aus.

Die Flucht internationaler Anleger in die Schweiz nimmt wieder Fahrt auf. Reiche Ausländer tauschten in der vorletzten Januarwoche 2015 wieder Milliardenbeträge in Franken, obwohl sie für die Schweizer Währung nach der Aufhebung des Euro-Mindestkurses deutlich mehr zahlen müssen. Zudem müssen sie mit Negativzinsen auf Vermögen rechnen, die sie in der Schweiz parken. Alles egal, die Invasion in den Schweizer Franken geht verstärkt weiter.

Experten erklären die Flucht in den Franken mit der Unsicherheit, die die Wahl in Griechenland und das Staatsanleihen-Kaufprogramm der Europäischen Zentralbank (EZB) geschaffen haben. In dieser Lage sei ein Negativzins von 0,75% ein akzeptabler Preis für die Sicherheit, die der Franken bietet, erklärte ein Devisen-Analyst des Brokers Swissquote. Auch, daß Anleger für einen Euro nur noch knapp einen Franken erhalten und nicht mehr 1,20 Franken, schrecke nicht ab.

- Wie lange wollen private Investoren eigentlich noch warten um den Euro zu verlassen? Das sind die selben Personen, die nicht in Lire investiert waren, solange es die Lire gab.

- Das sind die selben Menschen die wußten, daß man sich mit einer Weichwährung nicht einlassen darf.

- Aber nachdem ein Italiener als Kassenwart den Euro zur Lirewährung herunterwirtschaftet, verpassen sie den rechtzeitigen Ausstieg.

Aufwachen!

Runter von der schiefen Ebene!

Raus aus dem Euro!

Allerdings sollte man vielleicht, statt in den Schweizer Franken direkt zu gehen, lieber physisches Gold erwerben und das dort lagern, wo man dafür einen staatlich in der Schweiz regulierten Lagerschein erhält. Diesen kann man in Franken zu einem lächerlichen Zinsatz beleihen, der deshalb niedrig ist, weil Gold eben eine sichere Basis ist. Und dann kann man mit diesem billigen Darlehen richtig Rendite erwirschaften.

Wer versucht den Menschen einzureden, Gold würfe keine Zinsen ab?